[ad_1]

1. Chứng từ khấu trừ thuế TNCN là gì và dùng để làm gì?

1.1. Khái niệm chứng từ khấu trừ thuế TNCN

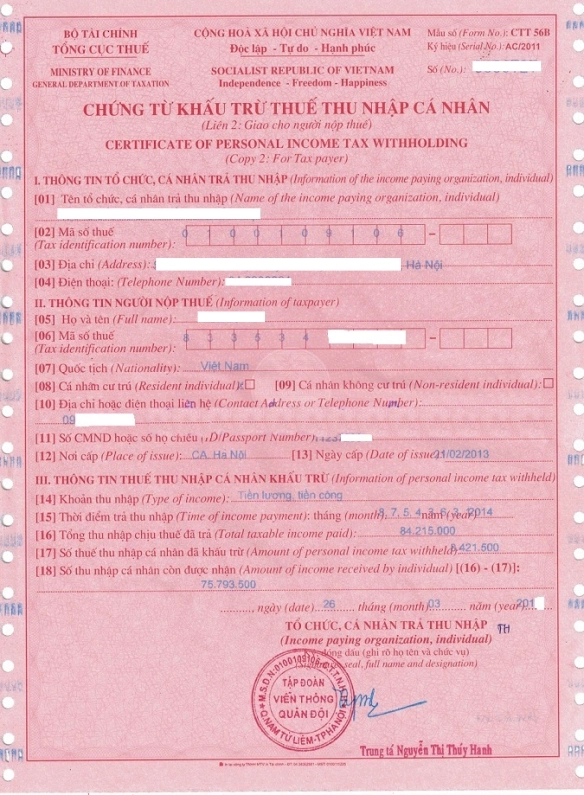

Chứng từ khấu trừ thuế TNCN là một loại giấy tờ do tổ chức hoặc cá nhân trả thu nhập cấp cho các cá nhân bị khấu trừ thuế thu nhập cá nhân (TNCN).

Theo khoản 1 Điều 32 Nghị định 123/2020/NĐ-CP, chứng từ khấu trừ thuế TNCN thể hiện các nội dung sau:

– Tên chứng từ khấu trừ thuế, ký hiệu mẫu chứng từ khấu trừ thuế, ký hiệu chứng từ khấu trừ thuế, số thứ tự chứng từ khấu trừ thuế.

– Tên, địa chỉ, mã số thuế của người nộp.

– Tên, địa chỉ, mã số thuế của người nộp thuế (nếu người nộp thuế có mã số thuế).

– Quốc tịch (trường hợp người nộp thuế không thuộc quốc tịch Việt Nam).

– Khoản thu nhập, thời điểm trả thu nhập, tổng thu nhập chịu thuế, số thuế đã khấu trừ; số thu nhập còn được nhận.

– Ngày, tháng, năm lập chứng từ khấu trừ thuế.

– Họ tên, chữ ký của người trả thu nhập (trường hợp sử dụng chứng từ khấu trừ thuế điện tử thì chữ ký là chữ ký số).

1.2. Chứng từ khấu trừ thuế TNCN dùng để làm gì?

Chứng từ khấu trừ thuế thu nhập cá nhân được sử dụng với nhiều mục đích khác nhau, có thể kể đến một số mục đích được ghi nhận trong pháp luật thuế như sau:

(1) Là thành phần trong hồ sơ quyết toán thuế đối với trường hợp cá nhân trực tiếp quyết toán với cơ quan thuế (ghi nhận tại Phụ lục I ban hành kèm theo Nghị định 126/2020/NĐ-CP).

Trường hợp tổ chức trả thu nhập không cấp chứng từ khấu trừ thuế cho cá nhân do tổ chức trả thu nhập đã chấm dứt hoạt động thì cơ quan thuế căn cứ cơ sở dữ liệu của ngành thuế để xem xét xử lý hồ sơ quyết toán thuế cho cá nhân mà không bắt buộc phải có chứng từ khấu trừ thuế.

(2) Chứng minh được khoản thuế mà cá nhân được khẩu trừ theo quy định của pháp luật thuế. Từ đó, cá nhân có thể biết được mình có phải đóng thuế thu nhập cá nhân hay không, mức khấu trừ đó đã chính xác chưa.

(3) Chứng minh sự minh bạch, rõ ràng về các khoản tiền mà cá nhân được khấu trừ thuế.

2. Có bắt buộc cấp chứng từ khấu trừ thuế TNCN?

Tại khoản 2 Điều 25 Thông tư 111/2013/TT-BTC, có quy định về việc cấp chứng từ khấu trừ thuế TNCN như sau:

a) Tổ chức, cá nhân trả các khoản thu nhập đã khấu trừ thuế theo hướng dẫn tại khoản 1, Điều này phải cấp chứng từ khấu trừ thuế theo yêu cầu của cá nhân bị khấu trừ. Trường hợp cá nhân ủy quyền quyết toán thuế thì không cấp chứng từ khấu trừ.

Theo đó, việc cấp chứng từ khấu trừ thuế TNCN là yêu cầu bắt buộc đối với tổ chức cá nhân trả thu nhập đã khấu trừ số thuế phải nộp vào thu nhập của cá nhân trước khi trả thu nhập cho người đó nếu chính cá nhân bị khấu trừ thuế có yêu cầu.

Đồng thời, theo Điều 31 Nghị định 123/2020/NĐ-CP quy định:

Tại thời điểm khấu trừ thuế thu nhập cá nhân, thời điểm thu thuế, phí, lệ phí, tổ chức khấu trừ thuế thu nhập cá nhân, tổ chức thu thuế, phí, lệ phí phải lập chứng từ, biên lai giao cho người có thu nhập bị khấu trừ thuế, người nộp các khoản thuế, phí, lệ phí.

Căn cứ các quy định nêu trên, tại thời điểm khấu trừ thuế thu nhập cá nhân, tổ chức khấu trừ thuế phải lập chứng từ và giao cho người có thu nhập bị khấu trừ hoặc khi người này có yêu cầu.

Cụ thể cá nhân được quyền yêu cầu cấp chứng từ khấu trừ thuế TNCN nếu bị khấu trừ thuế thuộc một trong các trường hợp sau:

(1) Khấu trừ đối với thu nhập của cá nhân không cư trú.

(2) Khấu trừ đối với thu nhập từ tiền lương, tiền công.

(3) Khấu trừ đối với thu nhập từ làm đại lý bảo hiểm, đại lý xổ số, bán hàng đa cấp; thu nhập từ hoạt động cho doanh nghiệp, tổ chức kinh tế thuê tài sản.

(4) Khấu trừ đối với thu nhập từ đầu tư vốn.

(5) Khấu trừ đối với thu nhập từ chuyển nhượng chứng khoán.

(6) Khấu trừ đối với thu nhập từ chuyển nhượng vốn góp của cá nhân không cư trú.

(7) Khấu trừ đối với thu nhập từ trúng thưởng.

(8) Khấu trừ đối với thu nhập từ bản quyền, nhượng quyền thương mại.

(9) Khấu trừ đối với khấu trừ thuế đối với một số trường hợp khác (khấu trừ 10% tại nguồn trước khi trả thu nhập).

Trong một số trường hợp cụ thể, việc cấp chứng từ khấu trừ thuế TNCN được quy định như sau:

– Cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng thì thực hiện như sau: Cá nhân có quyền yêu cầu tổ chức, cá nhân trả thu nhập cấp chứng từ khấu trừ cho mỗi lần khấu trừ thuế hoặc cấp 01 chứng từ khấu trừ cho nhiều lần khấu trừ thuế trong một kỳ tính thuế.

Ví dụ: Ông A ký hợp đồng dịch vụ với công ty H để cắt tỉa cây cảnh trong khuôn viên của công ty (01 lần/tháng) trong thời gian từ tháng 9/2021 đến tháng 4/2022. Thu nhập của ông A được công ty trả theo từng tháng với số tiền là 03 triệu đồng.

Như vậy, ông A có thể yêu cầu công ty cấp chứng từ khấu trừ theo từng tháng hoặc cấp 01 chứng từ phản ánh số thuế đã khấu trừ từ tháng 9 đến tháng 12/2021 và 01 chứng từ cho thời gian từ tháng 01 đến tháng 04/2022.

– Cá nhân ký hợp đồng lao động từ 03 tháng trở lên thì thực hiện như sau: Tổ chức, cá nhân trả thu nhập chỉ cấp cho cá nhân 01 chứng từ khấu trừ trong một kỳ tính thuế.

Ví dụ: Ông B ký hợp đồng lao động (từ tháng 9/2021 đến tháng hết tháng 8/2022) với công ty C. Nếu ông B thuộc đối tượng phải quyết toán thuế trực tiếp với cơ quan thuế và có yêu cầu công ty C cấp chứng từ khấu trừ thì công ty C sẽ thực hiện cấp 01 chứng từ phản ánh số thuế đã khấu trừ từ tháng 9 đến hết tháng 12/2021 và 01 chứng từ cho thời gian từ tháng 01 đến hết tháng 8/2022.

Lưu ý: Riêng trường hợp cá nhân ủy quyền quyết toán thuế thì tổ chức, cá nhân trả thu nhập không thực hiện cấp chứng từ khấu trừ.

>> Để được tư vấn thêm về việc cấp chứng từ khấu trừ thuế TNCN, bạn đọc có thể liên hệ tổng đài 19006192 để được hỗ trợ nhanh nhất.

3. Thời điểm cấp chứng từ khấu trừ thuế TNCN

Căn cứ Điều 31 Nghị định 123/2020/NĐ-CP, chứng từ khấu trừ thuế TNCN phải được lập tại thời điểm tổ chức, cá nhân trả thu nhập thực hiện khấu trừ thuế thu nhập cá nhân của cá nhân.

Chứng từ khấu trừ thuế TNCN phải được giao cho người có thu nhập bị khấu trừ thuế. Thời điểm cấp chứng từ khấu trừ thuế TNCN chính là khi cá nhân có yêu cầu gửi đến tổ chức, cá nhân trả thu nhập cho mình.

Chứng từ khấu trừ thuế TNCN cấp cho cá nhân có thể là bản giấy hoặc bản điện tử với đầy đủ các nội dung mà pháp luật quy định.

Tuy nhiên kể từ ngày 01/7/2022, khi Nghị định 123/2020/NĐ-CP chính thức có hiệu lực, tất cả doanh nghiệp, tổ chức, cá nhân đều phải chuyển sang sử dụng chứng từ khấu trừ thuế TNCN bản điện tử.

Theo Điều 33 Nghị định 123/2020/NĐ-CP, tổ chức khấu trừ thuế thu nhập cá nhân được phép tự xây dựng hệ thống phần mềm để sử dụng chứng từ điện tử nhưng vẫn phải đảm bảo chứng từ đó có đủ các nội dung bắt buộc theo quy định.

Chứng từ khấu trừ thuế TNCN phải được hiển thị một cách đầy đủ, chính xác các nội dung, đảm bảo không dẫn tới cách hiểu sau lệch để cá nhân có thể đọc được.

Đối với số lượng chứng từ khấu trừ thuế TNCN cấp cho cá nhân, khoản 2 Điều 4 Nghị định 123/2020/NĐ-CP quy định:

– Cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng: Được yêu cầu cấp chứng từ cho mỗi lần khấu trừ thuế hoặc cấp 01 chứng từ khấu trừ cho nhiều lần khấu trừ thuế trong một kỳ tính thuế.

– Cá nhân ký hợp đồng lao động từ ba (03) tháng trở lên: Chỉ cấp 01 chứng từ khấu trừ trong một kỳ tính thuế cho cá nhân.

4. Thủ tục mua chứng từ khấu trừ thuế TNCN

Theo Công văn 2455/TCT-DNNCN của Tổng Thuế, kể từ 01/7/2022, cơ quan thuế không tiếp tục bán chứng từ khấu trừ thuế TNCN do cơ quan thuế đặt in; những trường hợp đang còn tồn chứng từ khấu trừ mua của cơ quan thuế thì vẫn tiếp tục sử dụng.

Do đó, ở thời điểm hiện tại, doanh nghiệp, tổ chức không thể làm thủ tục mua chứng từ khấu trừ thuế TNCN tại cơ quan thuế.

Theo tại khoản 5 điều 12 Thông tư 78/2021/TT-BTC, cũng kể từ ngày 1/7/2022, tất cả doanh nghiệp, tổ chức cá nhân đều phải chuyển sang sử dụng chứng từ khấu trừ thuế TNCN dạng diện tử.

Với chứng từ dạng điện tử, khoản 2 Điều 33 Nghị định 123 quy định khi sử dụng chứng từ khấu trừ thuế TNCN điện tử, tổ chức khấu trừ thuế TNCN được tự xây dựng hệ thống phần mềm để sử dụng chứng từ điện tử.

Hiện nay, trên thị có rất nhiều đơn vị cung cấp phần mềm lập chứng từ khấu trừ thuế TNCN điện tử, doanh nghiệp có thể tham khảo một số đơn vị uy tín như VNPT (phần mềm INVOICE VNPT), BKAV (phần mềm eChungtu), SOFTDREAM (phần mềm EASYPIT),…

Thủ tục mua chứng từ khấu trừ thuế TNCN điện tử của mỗi đơn vị cung cấp sẽ có những khác biệt nhất định. Tuy nhiên nhìn chung, doanh nghiệp sẽ cần tiến hành theo các bước sau:

Bước 1: Doanh nghiệp tham khảo và lựa chọn mua gói chứng từ khấu trừ thuế TNCN điện tử phù hợp với nhu cầu sử dụng của mình

Bước 2: Cung cấp hồ sơ đăng ký dịch vụ và nhân viên kinh doanh của đơn vị cung cấp phần mềm lập chứng từ khấu trừ thuế TNCN điện tử tiến hành làm hợp đồng cung cấp dịch vụ chứng từ điện tử cho khách hàng.

Thông thường hồ sơ đăng ký dịch vụ sẽ cần các giấy tờ sau đây:

– 01 bản scan Giấy đăng ký kinh doanh của doanh nghiệp

– 01 bản scan Chứng minh nhân dân hoặc Căn cước công dân hoặc hộ chiếu của người đại diện pháp luật của doanh nghiệp.

– Trường hợp người ký được ủy quyền: Cung cấp thêm giấy ủy quyền và Chứng minh nhân dân hoặc Căn cước công dân hoặc hộ chiếu của người được ủy quyền.

Bước 3: Nhân viên đơn vị cung cấp phần mềm lập chứng từ điện tử hướng dẫn khách hàng cách sử dụng.

Bước 4: Sau khi khách hàng dùng thử xong, đơn vị cung cấp sẽ chính thức bàn giao phần mềm cho khách hàng sử dụng.

Lưu ý: Công văn 2455/TCT-DNNCN của Tổng cục thuế cũng nêu rõ, tổ chức khấu trừ khi sử dụng chứng từ khấu trừ thuế TNCN điện tử không bắt buộc phải đăng ký, thông báo phát hành, chuyển dữ liệu điện tử đến CQT, tổ chức khấu trừ tự xây dựng hệ thống phần mềm để sử dụng chứng từ điện tử đảm bảo các nội dung bắt buộc theo quy định.

5. Nộp báo cáo chứng từ khấu trừ thuế TNCN qua mạng thế nào?

Việc báo cáo chứng từ khấu trừ thuế TNCN chỉ áp dụng đối với loại chứng từ tự tin trên máy tính theo quy định tại Thông tư số 37/2010/TT-BTC. Tuy nhiên, Thông tư số 37/2010/TT-BTC đã bị bãi bỏ hiệu lực bởi Quyết định 79/QĐ-BTC năm 2023, có hiệu lực từ ngày 31/01/2023.

Mặt khác, ở thời điểm hiện tại, tất cả các doanh nghiệp đã chuyển sang cấp chứng từ khấu trừ thuế TNCN điện tử. Bên cạnh đó, Thông tư số 78/2021/TT-BTC cũng không có quy định về việc phải nộp báo cáo chứng trừ khấu trừ thuế TNCN điện tử.

Chính vì vậy, ở thời điểm hiện tại, khi sử dụng chứng từ khấu trừ thuế TNCN điện tử, các doanh nghiệp chi trả thu nhập không cần phải thực hiện nộp báo cáo tình hình sử dụng chứng từ khấu trừ thuế với cơ quan thuế.

Trước đây, khi sử dụng chứng từ khấu trừ thuế TNCN do doanh nghiệp tự in thì doanh nghiệp có thể thực hiện báo cáo chứng từ khấu trừ thuế TNCN qua mạng. Giờ đây, khi không còn sử dụng chứng từ khấu trừ thuế TNCN tự in, doanh nghiệp không cần báo cáo tình hình sử dụng chứng từ thế TNCN qua mạng nữa.

Trên đây là những thông tin đáng chú ý liên quan đến chứng từ khấu trừ thuế TNCN theo quy định mới nhất. Nếu còn vấn đề vướng mắc, bạn đọc vui lòng liên hệ tổng đài 19006192 để được các chuyên gia pháp lý của LuatVietnam tư vấn, hỗ trợ chi tiết.